§ 1. KHÁI NIỆM

Khi tìm hiểu “Khối lượng giao dịch” , chúng ta đã làm quen với các mối

liên hệ giữa khối lượng giao dịch với hình thái thị trường, xu hướng thị trường

và sự biến động giá cả.

Giới thiệu một khía cạnh khác của sự liên quan giữa khối lượng và giá

cả qua chủ đề “Tích luỹ và phân phối”. Đó là những kiến thức cơ bản giúp ta tìm

hiểu thêm thị trường, đồng thời hiểu được sâu sắc một số chỉ số rất quan trọng

trong phân tích kỹ thuật – chỉ số lưu lượng tiền (MFI), chỉ số cân bằng khối

lượng (OBV).

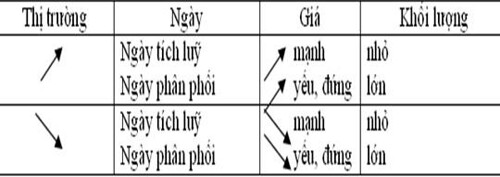

I. NGÀY TÍCH LUỸ VÀ NGÀY PHÂN PHỐI

Trong xu thế tăng/giảm của thị trường sẽ có ngày tích luỹ và ngày phân phối thể

hiện qua khối lượng và giá cả.

·

Khi thị trường tăng giá:

Ngày tích luỹ:

-Giá tăng mạnh

-Khối lượng giao dịch nhỏ

Ngày phân phối:

-Giá tăng yếu (hoặc đứng giá)

-Khối lượng giao dịch lớn

·

Khi thị trường giảm giá:

Ngày tích luỹ:

-Giá giảm mạnh

-Khối lượng giao dịch nhỏ

Ngày phân phối:

-Giá giảm chậm (hoặc đứng giá)

-Khối lượng giao dịch lớn

·

Tóm tắt:

II. GIẢI THÍCH

·

Khi thị trường trong xu thế tăng giá:

-Người có cổ phiếu giữ lại chưa bán vội chờ

giá lên

-Người chưa có cổ phiếu mua vào

Tình trạng trên khiến cho cổ phiếu trở nên khan hiếm, lượng cầu cao hơn cung

làm cho giá tăng mạnh nhưng khối lượng không cao: đó là ngày tích luỹ.

-Tới khi được giá, người có cổ phiếu bắt đầu bán ra

-Các nhà đầu tư khác được dịp mua vào.

Tình trạng trên khiến cho khối lượng giao dịch tăng mạng nhưng giá cả tăng chậm

hoặc đứng giá (thậm chí giá giảm): đó là ngày phân phối.

·

Khi thị trường trong xu thế giảm giá:

-Khi thị trường đang trong xu thế giảm, nhiều

nhà đầu tư sợ hãi bắt đầu bán tháo và khi đó lượng mua vào cũng rất ítkhiến

lượng cổ phiếu dư bán khá nhiều làm cho giá cả giảm mạnh với khối lượng giao

dịch không cao: đó là ngày tích luỹ.

-Hiện tượng tích luỹ đã trôi qua vài ba ngày vì giá cả bây giờ rất hấp dẫn (do

quá rẻ) các nhà đầu tư bắt đầu mua vào khiến cho giá giảm chậm lại hoặc đứng

giá (thậm chí có khi tăng giá) với khối lượng giao dịch khá lớn: đó là ngày

phân phối.

·

Chú ý:

-Khi thị trường đang

trong xu thế tăng/giảm sẽ bao gồm các ngày tích luỹ và phân phối xen kẽ nhau

-Thông thường sau 3 tới 5 ngày phân phối xu thế tăng/giảm của giá sẽ kết thúc

§ 2. SỬ DỤNG

Khái niệm “Tích luỹ và phân phối” cũng như “Hội tụ và phân kỳ” (Bài 7) có mặt

tại rất nhiều nơi trong lĩnh vực PTKT. Vì vậy chúng có nhiều ứng dụng rộng rãi.

Một trong những ứng dụng khá gần gũi với chúng ta là: “Phát hiện thị trường

chạm đỉnh căn cứ vào hiện tượng phân phối”

PHÁT HIỆN THỊ TRƯỜNG CHẠM ĐỈNH

·

Nguyên lí:

-Đỉnh của thị trường là mức giá cao nhất của

toàn bộ thị trường

-Sau khi thị trường chạm đỉnh, giá sẽ giảm

-Phân tích sự biến động giá cả và khối lượng giao dịch có thể giúp chúng ta

phát hiện thời điểm chạm đỉnh để tiến hành bán ra ngay vì khi giá cả và khối

lượng đã nói lên rằng chúng đang ở tình trạng phân phối lớn (do các tổ chức

đang đổ ra ồ ạt) thì hành động tốt nhất là nên bán ngay mà không cần tới các

chuyên gia phân tích (cơ bản hay kỹ thuật) nói gì

·

Phát hiện:

-Hiện tượng phân phối có các tín hiệu:

Giá đóng cửa thấp hơn phiên trước

Khối lượng giao dịch tăng

Hoặc:

Giá đứng hoặc thay đổi rất nhỏ

Khối lượng giao dịch lớn hơn ngày hôm trước

-Nên theo dõi chặt chẽ hai thông số giá cả và khối lượng hàng

ngày vì các tín hiệu của hiện tượng phân phối thường xuất hiện bất chợt mà

không hề có cảnh báo

-Nếu “bốn ngày phân phối” kéo dài ra hai,

ba tuần xu hướng thị trường sẽ đảo chiều từ tăng sang giảm

-Sau “bốn ngày phân phối” nên rà soát lại toàn bộ danh mục đầu tư và nghĩ ngay

đến việc loại bỏ các cổ phiếu không mạnh vì sau bốn, năm ngày phân phối, thông

thường giá sẽ giảm.

·

Chú ý:

Luôn nhớ rằng chúng ta có bốn ngày phân phối là thời điểm thích hợp để “bán ra” và

đừng bao giờ nghĩ tới chuyện “mua vào” trong thời điểm này

SỬ DỤNG TỶ LỆ TÍCH LUỸ/PHÂN PHỐI

·

Nguyên lý

-Căn cứ vào sự theo dõi khối lượng giao dịch

13 tuần trước đó, người ta còn dùng tỷ lệ tích luỹ/phân phối để phát hiện cổ

phiếu đang được các quỹ đầu tư lớn mua vào hay bán ra?

·

Phát hiện

-Tỷ lệ tích luỹ/phân phối

xếp theo 5 bậc với những số liệu cụ thể từ a đến e:

Khi tỷ lệ tích luỹ/phân phối xuống tới mức a, b: cồ phiếu đang được mua vào

Khi tỷ lệ tích luỹ/phân phối ở mức c: mua bán cân bằng

Khi tỷ lệ tích luỹ/phân phối ở mức d, e: cồ phiếu đang được bán ra

Tra cứu các số liệu cụ thể kể trên ở bất

kỳ giáo trình nào về PTCB hay PTKT

-Nếu chỉ chú ý tới mối liên hệ khối lượng và giá cả , về mặt trực quan

chúng ta đã rõ:

Khi khối lượng tăng và giá tăng: các tổ chức lớn đang mua vào

Khi khối lượng tăng và giá giảm: các tổ chức lớn đang bán ra

Thống kê - Ngày tích lũy.phân phối

Một số nhà phân tích sử dụng thống kê để xác nhận và dự đoán xu thế. Biện pháp họ sử

dụng là tổng hợp số liệu trong quá khứ để nhận biết ra các hình mẫu đặc trưng đại diện

cho các tình huống trên thị trường, thậm chí ngày nay một số nhà phân tích đầu tư sử

dụng những hệ thống máy tính tốc độ cao để tăng cường khả năng tổng hợp thống kê số

liệu với mong muốn rút ra quy luât của thị trường.

1. Thống kê

Một số nhà phân tích sử dụng thống kê để xác nhận và dự đoán xu thế. Biện pháp họ sử

dụng là tổng hợp số liệu trong quá khứ để nhận biết ra các hình mẫu đặc trưng đại diện

cho các tình huống trên thị trường, thậm chí ngày nay một số nhà phân tích đầu tư sử

dụng những hệ thống máy tính tốc độ cao để tăng cường khả năng tổng hợp thống kê số

liệu với mong muốn rút ra quy luât của thị trường. Quay ngược lại, khi nhìn ra các hình

mẫu đặc trưng này, họ suy đoán với giả định rằng lịch sử có thể tái lập lại với một xác

suất nào đó. Việc này xem chừng có sự nhầm lẫn giữa nguyên nhân và kết quả: sử dụng

kết quả là các hình mẫu để khẳng định nguyên nhân là sự vận động của thị trường. Tuy

nhiên thống kê là một phương pháp nghiên cứu khoa học lâu đời và có tính bền vững của

nó. Tâm lý hành vi của nhà đầu tư tác động đến thị trường cũng là một lĩnh vực khoa học

cần được nghiên cứu, bản chất của việc dùng thống kê để phân tích chính là nghiên cứu

ứng xử của nhà đầu tư theo phương pháp thống kê. Vì vậy khi nhận ra một hình mẫu dựa

vào thống kê, để khẳng định rằng hình mẫu này không chỉ là hình ảnh của lịch sử mà còn

là kim chỉ nam trong tương lai của các nhà đầu tư, cần phải xác định nguyên nhân tâm lý

của các nhà đầu tư trên thị trường gắn liền với hình mẫu đó.

Bài viết này sẽ đề cập đến một số phương pháp được phát hiện ra nhờ các chuyên gia

thống kê thường xuyên quan sát thị trường và phát hiện ra quy luận biến động của thị

trường.

2. Ngày tích lũy và ngày phân phối

Giá tăng, giá giảm là chuyện bình thường trên thị trường chứng khoán. Vấn đề là bản

chất các ngày tăng và ngày giảm là gì. Ai cũng biết giá cả trên thị trường được xác định

bằng cung và cầu của các nhà đầu tư. Điều gì ẩn giấu sau cung và cầu. Qua thống kê

người ta chỉ ra rằng trong một thị trường tăng (hoặc giảm) sẽ có các ngày tích lũy và ngày

phân phối được thể hiện qua giá cả và khối lượng.

Khi xu thế của thị trường là tăng giá: trong các ngày tích lũy giá sẽ tăng mạnh hoặc khối

lượng giao dịch sẽ nhỏ hoặc là cả hai; trong các ngày tích phân phối sẽ tăng yếu thậm chí

đứng giá hoặc giảm giá hoặc khối lượng giao dịch lớn (có thể xảy ra trước) hoặc là cả

hai. Khi xu thế của thị trường là giảm giá: trong các ngày tích lũy giá sẽ giảm mạnh hoặc khối

lượng giao dịch sẽ nhỏ hoặc là cả hai; trong các ngày phân phối giá sẽ giảm yếu thậm chí

đứng giá hoặc tăng giá hoặc khối lượng giao dịch lớn (có thể xảy ra trước) hoặc là cả hai.

Đó là quy luật thống kê mà các nhà đầu tư đã chỉ ra khi nghiên cứu các số liệu của thị

trường. Quy luật này cần được giải thích bằng hành vi tâm lý của các nhà đầu tư để có

được tính chính xác cao.

Khi thị trường đi lên, đối với các nhà đầu tư lẻ, họ tìm cách “tích lũy”: người có cổ phiếu

thì tìm cách giữ chặt không bán ra để chờ giá lên cao hơn, người không có thì tìm cách

mua vào gây nên tình trạng khan hiếm hàng trong khi nhu cầu lớn; kết quả là giá cổ phiếu

tăng mạnh trong các ngày tích lũy nhưng khối lượng giao dịch nhỏ. Trong quá trình tích

lũy đó, một số nhà đầu tư cảm thấy được giá và không muốn tiếp tục mạo hiểm thêm sẽ

bán cổ phiếu ra thị trường: hành động bán ra gặp đà mua vào khi giá tăng của các nhà đầu

tư khác nên khối lượng giao dịch thành công sẽ tăng vọt, đi kèm đó là sự tăng giá sẽ yếu

hơn, thậm chí là đứng giá hoặc giảm giá do có sự pha loãng cầu bằng lượng cung được

bán ra; những ngày này được gọi là ngày “phân phối”. Tương tự khi thị trường đi xuống,

các nhà đầu tư nhỏ có xu thế bán tống bán tháo cổ phiếu và hạn chế mua vào trong các

ngày tích lũy khiến hàng hóa trở nên thừa thãi vượt quá lượng cầu nhỏ đẩy giá giảm

mạnh. Khi tích lũy xảy ra vài ngày, một số nhà đầu tư cảm thấy giá cả đã đạt đến mức

hấp dẫn để mua vào họ sẽ tìm cách thu gom khiến giá giảm chậm lại thậm chí đứng giá

hoặc tăng giá đi cùng với khối lượng giao dịch lớn.

Tuy nhiên con cá mập của thị trường lại là các quỹ đầu tư chứ không phải là các nhà đầu

tư lẻ, những quỹ đầu tư này cũng tham gia vào sự hình thành của các ngày tích lũy và

phân phối nhưng cách tiếp cận của họ khác với các nhà đầu tư lẻ. Hãy hình dung thế này

nếu một quỹ đầu tư muốn thâu tóm 10 triệu cổ phiếu A nào đó, giả sử khối lượng giao

dịch trung bình của cổ phiếu A là 1 triệu cổ phiếu/ngày, họ sẽ phải mất 10 ngày để mua

vào. Nếu ngày nào họ cũng mua vào 1 triệu cổ phiếu sẽ tạo ra hiện tượng khan hiếm đẩy

giá cổ phiếu tăng vọt và họ sẽ mất một khoản tiền lớn. Vì vậy xen kẽ các ngày thu gom

mang tính chất tích lũy, họ sẽ bán ra tại một số ngày, “phân phối” lại cổ phiếu để điều

chỉnh làm chững lại sự tăng giá, qua đó thâu tóm 10 triệu cổ phiếu với khoản tiền phải bỏ

ra thấp hơn so với việc mua vào liên tục. Tương tự nếu muốn bán cổ phiếu, các quỹ đầu

tư cũng thực hiện bán dần và xen kẽ các ngày phân phối bên cạnh các ngày tích lũy khiến

cho tốc độ giảm giá chậm lại nhờ đó họ sẽ bán được giá hơn.

Như vậy thị trường đang trong xu thế tăng hoặc giảm giá bao gồm các ngày tích lũy được

xen kẽ bởi các ngày phân phối điều chỉnh. Thông thường sau 3 đến 5 ngày phân phối, xu

thế tăng hoặc giảm sẽ kết thúc. Nguyên nhân là tính chất mạo hiểm ngày càng tăng khi

giá đã tăng cao, các ngày phân phối xen kẽ gây ra trạng thái căng thẳng cho các nhà đầu

tư lẻ và loại bỏ dần các nhà đầu tư yếu bóng vía; đối với các quỹ đầu tư khoảng thời gian

sau 3 đến 5 ngày phân phối cũng là lúc họ hoàn thành kế hoạch thu gom hoặc bán tháo.

Các phép thống kê cũng chỉ ra thông thường sau khoảng 3 đến 5 phân phối là chấm dứt

xu thế tăng hoặc giảm. Hai hình dưới là các đợt có ngày phân phối trong 1 chu kỳ tăng giá của công ty cổ phần

Bê Tông Châu Thới (BT6) và công ty Cổ phần Hóa An (DHA). Những ngày này có giá

giảm, chững lại hoặc có khối lượng giao dịch tăng đột biết (có thê xảy ra trước khi giá cả

đang ở mức đỉnh).

Xét ví dụ về giá cổ phiếu của công ty cổ phần Bông Bạch Tuyết (BBT) đã nêu trong bài

Độ rộng dải băng Bollinger - Bollinger Band Width

Để ý rằng trong đợt tích lũy tăng giá của BBT có xen lẫn các ngày phân phối lân cận các

ngày mà BBW lập một đỉnh và đáy tương ứng.

Không có nhận xét nào:

Đăng nhận xét